金融租赁机构越来越关注如何更好地服务“三农”。日前开业的哈银金融租赁有限公司就明确提出将以大农业、大农机为特色业务。

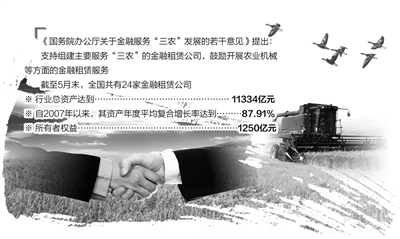

近年来,我国农村金融取得长足发展,但总体上仍是整个金融体系中最为薄弱的环节。在提升农村金融发展水平的过程中,积极探索金融租赁服务“三农”也是应有之意。日前发布的《国务院办公厅关于金融服务“三农”发展的若干意见》提出,支持组建主要服务“三农”的金融租赁公司,鼓励开展农业机械等方面的金融租赁服务。

尚处初级阶段

除了哈银租赁宣布以大农业、大农机为特色业务外,有些金融租赁公司虽没有正式开展农机租赁等相关业务,但也在进行一些前期调研,比如华融租赁等。而农银金融租赁有限公司早已把农业作为其重要目标市场。据该公司董事长高克勤介绍,农银租赁成立以来,依托农业银行城乡联动强、网点遍及广、客户群体大等优势,截至2013年末已累计投放涉农项目76个,合同金额达160亿元。

从农银租赁的探索中可以发现,目前其90%以上的涉农业务租赁标的物都是设备租赁业务,其中专用设备居多、通用设备比例偏低;绝大多数涉农业务承租人为法人企业;业务重点集中在现代农业产前和产后,产中领域的涉农业务比较欠缺,如农业机械设备租赁业务。

“我国农机租赁市场规模粗略估算约在3000亿元左右。”国银金融租赁有关负责人表示,目前农机租赁业务量不过十几亿元,大部分是通过当地的经销商、农机社等开展,单体规模不大,且区域性、分散性较强。从总体上看,我国农机租赁还处于发展的初级阶段。

政策亟待完善

“根据我国”三农“现状,农银租赁明确将现代农业产前阶段的农业生产资料制造,以及产后阶段的农产品(000061,股吧)加工和物流板块,作为农业租赁发展重点。”高克勤说,比如,农产品加工业板块,重点发展农业产业化龙头企业的租赁业务,支持国家级或省级农业产业化龙头企业开展生产设备更新改造、改扩建原料生产基地以及其他融资需求,其中龙头企业的农业租赁业务占农产品加工业所有业务的75%左右。

在开展农业租赁业务中,农银租赁也遇到了一些问题,主要是城乡市场分离,生产要素流通不畅;农业生产经营分散,产业化和市场化程度比较低;金融意识薄弱,信用体系和环境不健全等,这使得开展农机租赁业务存在较大困难。

据了解,金融租赁公司不属于农机购置补贴对象,如果直接购买农机开展租赁业务将导致租赁价格较高,同时农机购置补贴政策明确要求享受补贴的农机两年内不得转让,因此租赁公司如果采取“售后回租”模式,将会因为租赁物所有权转移限制问题,导致业务无法开展。

民生租赁总裁周巍认为,金融租赁支持“三农”发展,首先要解决两个问题:一是租金安全回收问题,二是资金成本问题。

“农机具等租赁主要服务对象在农村,租金安全回收潜在风险较大。”周巍说,目前金融租赁公司进行了一些尝试性探索,但对大规模开展农机具等租赁业务仍心存顾虑。“国家应对金融租赁支持”三农“发展提供一定形式的风险保障补偿机制,以帮助金融租赁公司化解农机具等租赁业务可能产生的租金拖欠甚至灭失的风险。”

他同时表示,金融租赁公司开展农机具等租赁业务使用的资金,多来自银行商业贷款,利息较高,客观上会导致农业企业或农民负担加重。如果国家能够提供一定规模的低息中长期政策性扶持贷款,将帮助金融租赁公司降低农机具等租赁业务的资金成本,使农业企业或农民“租得起、用得好”。

未来前景可期

基于在农业租赁多年的耕耘,高克勤认为创新大有可为,比如可以探索租赁标的物创新,将林权、畜禽圈舍等作为租赁标的物创新试点;开展直接针对专业大户、家庭农场、合作社等新型农业生产经营主体的租赁业务;大力发展现代农业产中领域的涉农业务,积极探索农机租赁业务模式;发展涉农租赁资产证券化等。

也有业内人士给金融租赁服务“三农”提出建议,如果金融租赁公司倾向于集约经营,可以直接租赁介入,不过这需要借助厂商、经销商等提供租赁物售后服务、租金催收以及设备处置等;如有专业队伍且对区域市场比较熟悉,能在当地设点执业,则可以兼营经营租赁,挖掘租赁物使用价值,提高整体收益。