“三农”融资难、银行不敢贷一直是农村金融环境的真实写照。

作为我国农村金融体制改革的重要一步,各地逐步探索将农村的“三权”——农村承包土地经营权、农民住房财产权和林权作为抵押物,解决“三农”融资问题。尤其是农村“两权抵押”(农村承包土地经营权和农民住房财产权抵押)贷款试点推行以来,农村的“沉睡资产”正在被有效盘活。

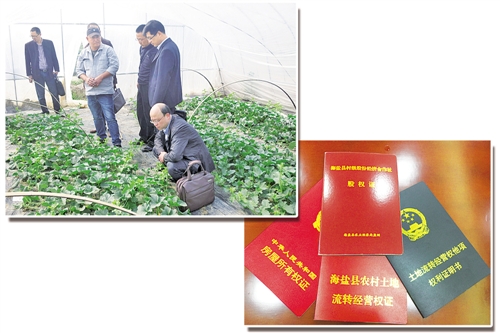

在政策支持下,浙江“三权”抵押贷款创新的步伐已经走在前头,逐步形成了林权抵押的“丽水模式”、农地抵押的“海盐模式”等,缓解了“三农”融资难题。

确权,农民有了抵押物

“三农”融资难,难在缺乏有效抵押物。如何将农民手中的农村承包土地经营权、农民住房财产权和林权盘活,是解决“三农”融资问题的关键。

要盘活农民手中的“沉睡资产”,第一件事就是给农民“发证”,为农房、农地及林权确权。这件看似简单的工作,在开展初期却并不容易。

以丽水的实践为例,地处浙江省西南部的丽水市,90%以上地域为山地丘陵,林地是当地农民手上最重要的资产。早在2006年,丽水便开始了林权抵押贷款的探索。

虽然在上世纪80年代,丽水已经给大多数农户的林地确权颁证。但由于平时用不上,林权证早就“压箱底儿”了。中国人民银行丽水市中心支行行长孔祖根回忆,林权抵押贷款推广之初,农户才把林权证翻出来,好多人发现证上写的还是爷爷的名字,自己根本没法用。

2006年,丽水重新启动了确权颁证工作,由财政拨款,设立“三中心一机构”,也就是市、县两级的林权管理中心、林权交易中心、林权收储担保中心和森林资源调查评估机构。孔祖根介绍,林权管理中心负责确权登记,农户要贷款时,由评估机构来评估农户手中的林地。一旦出现不良,则由收储中心对林地或林木的使用权实行收购并通过交易中心依法流转。这样一来,就建立起从林权评估、登记、抵押担保到发生不良贷款处置的一整套配套制度。

盘活林权使得当地农民获得了实实在在的好处。“我拿到第一笔10万元的林权抵押贷款后,开办了一个小型木材加工厂,3年赚了差不多50万元。”丽水市花桥村村民马上德说,像他这样背靠青山致富的在村里并非个案。截至2016年10月末,丽水市林权抵押贷款累计发放169.7亿元,余额52.6亿元,惠及20余万林农。

除了林权,在中央政策支持下,各地也在积极探索农村承包土地经营权和农民住房财产权抵押贷款。

2015年8月,国务院出台《关于开展农村承包土地的经营权和农民住房财产权抵押贷款试点的指导意见》。试点开展后,2016年3月,中国人民银行会同相关部门联合印发《农村承包土地的经营权抵押贷款试点暂行办法》和《农民住房财产权抵押贷款试点暂行办法》,从贷款对象、贷款管理、风险补偿、配套支持措施、试点监测评估等多方面,对金融机构、试点地区和相关部门推进落实“两权”抵押贷款试点明确了政策要求。

陆建明正是地方探索“两权”抵押贷款试点的受益者之一。浙江省嘉兴市海盐县元通街道青莲寺村的陆建明在家附近流转了310亩土地,成立了海盐县百合美家庭农场。“起步的时候得搭新的大棚,除了自己攒下的钱,还需要三四百万元。”

海盐农信联社对其土地经营权等进行综合评估后,向陆建明发放了180万元的“农钻通”土地经营权抵押贷款。使用农房作抵押后,他又贷下来180万元,再加上20万元的信用贷款,陆建明最终筹齐了380万元的启动资金。

“2016年就能盈利了,估计可以赚100万元,接下来肯定一年比一年好。”陆建明说。

中国人民银行数据显示,截至2016年9月末,全国试点地区农村承包土地经营权抵押贷款余额141亿元,农民住房财产权抵押贷款余额128亿元。